Prowadzenie nierejestrowanej działalności gospodarczej nie zwalnia nas z obowiązku rozliczania się z fiskusem. Dużym ułatwieniem jest to, że dokonujemy tego raz w roku, składając PIT 36. Zeznanie podatkowe składamy w terminie od 15 lutego do 30 kwietnia, za poprzedni rok rozliczeniowy. Wyjątek stanowi sytuacja, w której ostatni dzień kwietnia na dzień wolny od pracy. Wtedy czas na rozliczenie zeznania rocznego przypada na następny dzień roboczy po tym terminie.

Przychód, koszty jego uzyskania oraz dochód

O przychodach i kosztach jego uzyskania pisałam już wcześniej. Przychody osiągane z działalności nierejestrowanej wpisujemy do rubryki “działalność nierejestrowana”, w której wykazujemy przychody, koszty i dochód.

Zanim jeszcze zaczniemy uzupełniać tabelki na druku, powinniśmy zacząć od ustalenia naszego przychodu. Przychodem z działalności nierejestrowanej będą wszystkie kwoty pieniężne, jakie otrzymaliśmy za swoje usługi lub towary. Do2025 roku obowiązywał limit miesięczny, natomiast od 2026 następuje przejście na limit kwartalny. Szczegóły w artykule Działalność nierejestrowana w 2026 roku.

Dowodem na uzyskanie przychodu będzie ewidencja sprzedaży. Gdy posiadaliśmy kasę fiskalną będą to raporty miesięczne oraz wartość wystawionych faktur. Jeżeli prowadziliśmy ewidencję sprzedaży VAT, będzie to suma roczna tych ewidencji. W tym jednak przypadku warto pamiętać, że dla vatowców, przychodem jest kwota netto, czyli bez podatku VAT.

Przychód z działalności nierejestrowanej będzie sumował się z pozostałymi przychodami, jakie otrzymaliśmy w ciągu roku. Zostanie on opodatkowany na zasadach ogólnych według skali 12% do 120 000 zł rocznie lub 32% powyżej tej kwoty. Jeżeli twoje dochody nie przekroczyły miesięcznego limitu, wówczas nie masz szans przekroczyć kwoty wolnej od podatku. Nie zapłacisz podatku, ale i tak musisz złożyć zeznanie!

Kolejnym krokiem będzie ustalenie kosztów, które ponieśliśmy na wykonanie towarów lub usług.

Kosztami mogą być m.in.:

- Zakupy materiałów i towarów niezbędnych do prowadzenia działalności.

- Opłaty za usługi, takie jak internet czy telefon, wykorzystywane w celach biznesowych.

- Koszty transportu i eksploatacji sprzętu.

Koszty te muszą być ściśle związane z prowadzoną działalnością, racjonalnie uzasadnione oraz udokumentowane. Ponieważ nie ma ściśle określonych zasad dokumentowania wydatków zaliczanych do kosztów uzyskania przychodów, przyjmuje się, że będą to wszystkie dowody księgowe i pozaksięgowe. Będą to więc wszystkie otrzymane faktury, ale też złożone deklaracje, zeznania świadków i inne dowody potwierdzające dokonany wydatek.

Ostatnim krokiem będzie ustalenie naszego dochodu. Jest to wartość przychodów pomniejszona o koszty. Zdarzyć się może, zwłaszcza w początkowym okresie działalności, że koszty będą wyższe, niż osiągnięty przychód. Wówczas wykazujemy stratę.

Wpisujemy kwoty z działalności nierejestrowanej w PIT 36

Dochód z działalności nierejestrowanej jest zawsze opodatkowany na tzw. zasadach ogólnych. Wpisujemy go, wypełniając druk PIT 36, w którym wpisujemy wszystkie dochody opodatkowane na zasadach ogólnych, czyli wszystkie otrzymane druki PIT 11 lub PIT 40 oraz dochody z działalności gospodarczej, o ile rozpoczęliśmy ją w roku podatkowym.

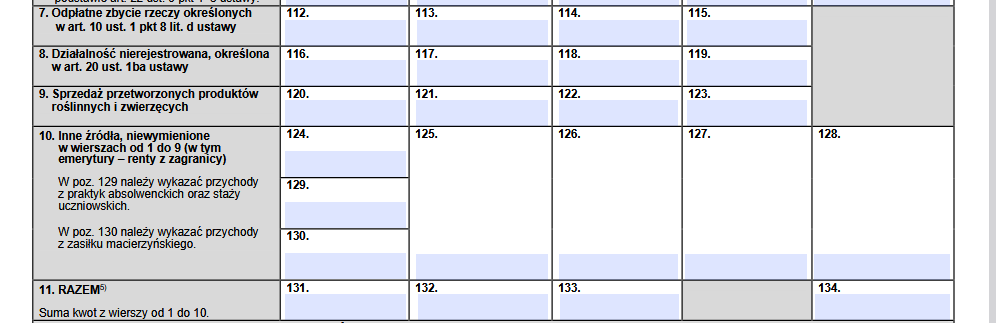

Dane z działalności nierejestrowanej wpisujemy w części E.1., w wierszu 8: „Działalność nierejestrowana, określona w art. 20 ust. 1ba ustawy”. W kolumnie b należy wykazać sumę przychodów uzyskanych z działalności nierejestrowanej. W kolumnie c, koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23 ustawy. W kolumnie d należy obliczyć kwotę dochodu, będącego różnicą sumy przychodów z kolumny b i kosztów uzyskania przychodu, z kolumny c. Z kolei w kolumnie e wpisujemy kwotę straty (jeżeli kwota z kolumny c przekracza wartość z kolumny b).

Krótko mówiąc, w polu 116 wpisujemy przychód z działalności nierejestrowanej, w kolumnie 117 poniesione w związku z tą działalnością koszty, a w kolumnie 118 rzeczywisty dochód.

Rozliczanie straty w działalności nierejestrowanej

Strata pojawia się wówczas, gdy ponieśliśmy wydatki na rozkręcenie działalności, ale nie osiągnęliśmy przychodów, które by je pokryły. Przykładem może być to zakup potrzebnych urządzeń lub materiałów, po czym okazuje się, że brakuje klientów.

Po wypełnieniu rubryk na druku PIT 36, gdy wartość z kolumny c jest wyższa od tej z kolumny b, wówczas ustalamy stratę. Kwotę straty wpisujemy w polu 119. Warunkiem koniecznym jest występowanie dochodu. Nie możemy odliczyć straty, gdy nie osiągnęliśmy żadnych dochodów, a wydatki były spore. Wtedy musimy poczekać do przyszłego roku i wówczas rozliczyć stratę w wysokości 50% kwoty. Nie będzie mogła być ona jednak wyższa niż osiągnięty dochód.

Stratę możemy bowiem rozliczać przez kolejne pięć lat, zmniejszając w ten sposób dochód podlegający opodatkowaniu. W jednym roku możemy odliczyć maksymalnie 50% kwoty. Można też rozliczyć go w ciągu pięciu lat po 20% kwoty straty rocznie. Jednak najlepiej jest odliczać maksymalnie dopuszczalnej kwoty straty.

Ulgi dla osób prowadzących nierejestrowana działalność gospodarczą

Na druku PIT-36 możemy rozliczać się indywidualnie lub wspólnie z małżonkiem i dzieckiem, lub jako samotny rodzic. Rozliczenie wspólnie z małżonkiem będzie korzystne zwłaszcza wtedy, gdy dochody z działalności nierejestrowanej są naszymi jedynymi dochodami.

Rozliczenia na druku PIT-36 nie można złożyć łącznie z małżonkiem lub dzieckiem, jeśli podatnik, małżonek podatnika lub dziecko uzyskuje przychody opodatkowane na druku PIT-28 (poza przychodami z najmu i dzierżawy), opodatkowane na PIT 36L lub opodatkowane podatkiem tonażowym, lub kartą podatkową. W powyższych przypadkach każdy z małżonków dokonuje samodzielnego rozliczenia na odpowiednim dla niego druku.

Osoby prowadzące nierejestrowana działalność gospodarczą mogą skorzystać z licznych ulg i odliczeń. Co można odliczyć w PIT 36? Najpopularniejszą chyba ulgę na dziecko, a także ulgę rehabilitacyjną, za Internet czy z tytułu oszczędzania na IKZE. Inne ulgi to np. ulga termomodernizacyjna, ulga dla inwestujących w ASI, czy odliczenie składek na ubezpieczenie społeczne. Interesująca dla osób prowadzących działalność oraz osób na NDG może być ulga na terminal. Jest to ulga pozwalająca odliczyć od 1000 do 2500 zł w danym roku podatkowym. Wystarczy posiadać fakturę potwierdzającą poniesienie kosztu zakupu terminala płatniczego oraz kosztów związanych z obsługą transakcji z wykorzystaniem urządzenia. Odliczyć można też różnego rodzaju darowizny. Dokonując tych odliczeń, należy dołączyć do zeznania podatkowego załącznik PIT/O. W załączniku tym wpisujemy w odpowiednim polu części B łączną kwotę darowizn i wydatków odliczaną od dochodu.

Rozliczenia podatku z nierejestrowanej działalności gospodarczej musimy dokonać do 30 kwietnia roku następnego po uzyskaniu dochodu, czyli za rok 2023 rozliczamy się do 30 kwietnia, chyba że ostatni dzień kwietnia jest wolny od pracy. Wtedy czas na rozliczenie zeznania rocznego przypada na następny dzień roboczy. Rozliczenia możemy dokonać osobiście lub online poprzez stronę podatki.gov, lub w programie e-pity.